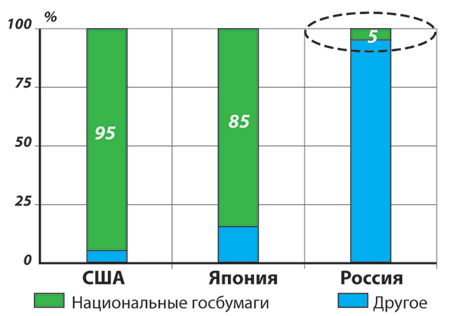

Доля национальных госбумаг в эмиссии национальной валюты (2016 год).

Источник: данные центральных банков соответствующих стран

Доля национальных госбумаг в эмиссии национальной валюты (2016 год).

Источник: данные центральных банков соответствующих стран

Принятые в мае 2018 года новые указы президента РФ, которые ставят задачи по обеспечению темпов роста экономики выше мировых, по повышению качества роста экономики, предполагают дополнительные расходы в объеме 8 трлн руб. до 2024 года. Очевидно, для реализации обозначенных задач необходимо изыскать соответствующие средства.

Однако осуществление ряда мер, в первую очередь планируемое повышение НДС, которое предлагается для обеспечения дополнительных объемов расходов, во-первых, может быть сопряжено с появлением новых негативных последствий; во-вторых, даже тот объем дополнительных средств, который будет получен, все равно недостаточен для решения ставящихся задач. Это сделает неизбежным нахождение новых источников ресурсов, в том числе посредством новых налогов, дополнительных изыманий средств бизнеса, что в целом еще больше ухудшит экономический климат и вновь затормозит рост экономики.

Почему не годится то, что предлагают?

Одним из источников дополнительных средств, как ожидается, будет повышение НДС (с 18% до 20%), что должно принести в бюджет ежегодно дополнительные 600–750 млрд руб. Представляется, однако, что указанная мера может быть сопряжена с целым рядом негативных последствий, причем не только текущего, но и системного характера.

Так, повышение НДС (как и повышение любого налога) может повлечь замедление темпов роста экономики, снижение реальных доходов и уменьшение внутреннего спроса.

При этом ухудшится качество экономического роста, поскольку основную нагрузку от роста НДС будут нести отрасли с высокой добавленной стоимостью. Повышение такого налога фактически дестимулирует создание добавленной стоимости. В результате эти отрасли замедлят свой рост сильнее, чем отрасли, где добавленная стоимость невысока. В результате развитие отраслей с высокой добавленной стоимостью затормозится сильнее и их вклад в экономический рост уменьшится. Как следствие, не уменьшится сырьевой профиль экономики и не возрастет доля обрабатывающих отраслей. Однако это не соответствует задачам, поставленным президентом Владимиром Путиным, повышения качества роста и отхода от сырьевой ориентации экономики.

Увеличение НДС приведет также к росту инфляции. Более того, повышение НДС воспринимается негативно со стороны участников рынка, и ЦБ РФ считает, что вследствие инфляционных ожиданий цены вырастут уже в 2018 году, а в 2019 году инфляция достигнет 4–4,5%. По оценкам Минэкономразвития, инфляция вырастет до 3,1% уже в 2018 году и до 4,1% в 2019 году.

Как следствие, ЦБ РФ из-за новых инфляционных рисков уже сейчас говорит о возможности нового повышения процентных ставок.

Другими словами, с одной стороны, на экономический рост будут давить более высокие налоги (причем ухудшая качество такого роста), а с другой – вновь – более высокие процентные ставки. То есть решение текущих фискальных задач осложняет достижение фундаментальных, системных целей экономики. Но является ли такой подход оправданным в текущей ситуации? Есть ли более эффективные пути?

Представляется, что есть. Причем носят они как секторальный, так и системообразующий характер. Есть и некие свободные деньги, и их использование – лишь вопрос текущей политики. Есть – и это более существенно – важные системные механизмы, которые в состоянии качественно изменить финансовые основы экономического роста, делая его более независимым от мировой конъюнктуры и международных ограничений и санкций.

Какие есть альтернативы?

В экономике действительно есть в наличии неиспользуемые ресурсы. Так, в частности, объем структурного профицита ликвидности в банковском секторе достигает 3,5–4 трлн руб. Но нужно активно использовать механизмы денежной трансмиссии, чтобы направить эти ресурсы в реальную экономику. Такая проблема есть и в других странах. (Например, Европейский центральный банк по своим механизмам длинного рефинансирования в случае направления средств коммерческими банками в реальный сектор на приоритетные задачи даже ввел весной 2016 года отрицательные ставки. Это, по сути, означает, что не банки платят регулятору за взятые у него средства на рефинансирование, а, наоборот – регулятор доплачивает банкам в случае направления ими средств на обозначенные цели в реальный сектор. Фактически речь идет о дифференцированных ставках в зависимости от экономических приоритетов.)

Кроме того, Минфин РФ, выполняя бюджетное правило, потратит на покупку валюты в 2018 году около 2 трлн руб. при среднегодовой цене нефти 55–56 долл. за баррель. Купленная валюта будет направлена в Фонд национального благосостояния, то есть масштабный объем средств, по сути, изымается из экономики. Таким образом, отмена бюджетного правила или хотя бы повышение цены отсечения высвободит дополнительные ресурсы для финансирования ставящихся задач.

Это в итоге приблизит суммарный объем располагаемых ресурсов к уровню 5 трлн руб. в текущем году. Хотя эта сумма может в какой-то мере проблему решить, но и она недостаточна для стоящих целей.

Однако и здесь не все так безнадежно. Просто потребуются изменения экономических подходов в соответствии с практикой многих экономик мира, которые применяются там при решении схожих задач, и в результате это формирует прочные основы для устойчивого экономического развития, обеспечивая им финансовое лидерство.

О предлагаемых изменениях

О чем речь? Сначала немного теории. Для того чтобы что-то произвести, нужно изначально понести расходы (на рабочую силу, на сырье и др.), и только потом реализованная продукция дает прибыль и рост. То есть первоначальные расходы – дефицит – необходимое условие для последующего роста. Что верно для отдельной компании, верно и для всей экономики. Именно поэтому во многих странах активно используется бюджетный дефицит как механизм, обеспечивающий рост экономики.

За период 1975–2017 годов (то есть за 43 года) бюджетный дефицит наблюдался большую часть времени во многих ведущих странах, например в США, Великобритании, Японии.

И в США, и в Великобритании абсолютный прирост ВВП превысил абсолютный размер накопленного дефицита. В Японии такой прирост ВВП ниже, но с учетом масштабных системных проблем, с которыми сталкивалась страна в течение многих лет, можно предположить, что не будь использована мощная бюджетная поддержка, японская экономика столкнулась бы с гораздо более существенным и долгосрочным спадом.

Более того, согласно МВФ, в последние годы «либерализация денежно-кредитной политики и бюджетные стимулы позволили Японии добиться впечатляющего оживления экономической активности».

Напротив, профицит бюджета, то есть, по сути, изъятие средств из экономики, будет иметь обратный эффект, тормозя экономический рост (а с учетом мультипликатора такой эффект сжатия будет еще большим). В РФ планируемый профицит государственного бюджета на 2019–2021 годы при всем своем благозвучии тем не менее может стать фактором торможения роста экономики.

Причем важнейшим участником в финансировании бюджетного дефицита является национальный центральный банк. Так, в США и Японии именно их центральные банки покупают госбумаги, выпущенные своим Минфином, одновременно осуществляя эмиссию своей валюты, причем целевую – на ипотеку, малый бизнес, региональные программы и др.

Отметим, что в США и Японии на государственные облигации приходится 80–90% всей эмиссии (денежной базы) национальной валюты. Причем в большой степени это длинные и сверхдлинные бумаги до 30–40 лет. В результате такого размещения на рынок поступают новые деньги. Другими словами, речь идет о полномасштабной денежно-промышленной политике (mondustrial policy), когда вся монетизация осуществляется на основе национальных приоритетов развития.

При этом принципиально не только широкое использование госбумаг как инструмента привлечения целевого финансирования и не только возможность размещения этих бумаг на вторичном рынке среди инвесторов. (Возможности использования у себя обоих подходов уже допускают и российские регуляторы.) Самым важным элементом указанной схемы является участие в ней ЦБ, а вот возможность его участия в указанных подходах в России как раз почему-то не рассматривается. Но ведь именно участие ЦБ позволяет осуществлять финансирование бюджетных задач без ущерба для отдельных отраслей и даже повышая при этом уровень ликвидности в экономике. Если же, напротив, госбумаги будут покупать частные компании, то средства от этой покупки будут действительно инвестированы на цели бюджета, но на иные виды текущей деятельности (кредиты и т.д.) этими компаниями уже потрачены быть не могут. В результате произойдет лишь переток средств из частного сектора в бюджетный (явление, получившее название crowding out). Следовательно, для одних отраслей возможности роста повысятся, а для других уменьшатся, что затормозит рост экономики в целом. Поэтому участие ЦБ в указанной операции в качестве источника ликвидности критически важно, поскольку предотвращает сжатие ликвидности в отдельных секторах, создавая тем самым условия для более равномерного роста для всех участников.

Таким образом, ФРС США и Казначейство США создают масштабный объем длинных целевых финансовых ресурсов в увязке с экономическими приоритетами (региональные программы, МСБ, ипотека и др.). Центральные банки фактически предоставляют долгосрочный кредит экономике, которая в результате получает масштабный инвестиционный потенциал, еще больше расширяющийся по мере подключения частного сектора.

В России же на долю госбумаг приходится менее 5% от эмиссии рублей. Применяемый в настоящее время подход унаследован из 1990-х годов, когда решающая часть денежного предложения формировалась на основе притока валюты (поступающей как по каналам внешней торговли, так и вследствие привлечения внешних займов). В такой ситуации очевидно, что ухудшение положения в мировых финансах (в том числе падение цен на нефть, ужесточение санкций и др.) может существенно ухудшить функционирование данного денежного канала, делая национальную финансовую систему полностью зависимой от мировой конъюнктуры и внешних рынков.

Если такая ситуация была еще терпима при нормальных связях между странами, то в мире санкций, торговых войн и других высоких рисков указанная зависимость недопустима.

Тем более что у нас есть скрытые и неиспользуемые механизмы финансирования роста, причем без ущерба для отдельных отраслей. Использование предложенных механизмов создаст для России более конкурентные условия для устойчивого развития, по сути, делая нашу финансовую сферу суверенной и обеспечивая устойчивый рост экономики даже в условиях внешних рисков и санкций.

|

|

|

комментарии(0)