В еврозоне и в США валютные проблемы. Многозначительный казус: была эмблема и упала на брусчатку мостовой.

В еврозоне и в США валютные проблемы. Многозначительный казус: была эмблема и упала на брусчатку мостовой.

Фото Reuters

Нет, наверное, более комплексной, сложной и спорной проблемы, чем обменный курс национальной валюты. Мало того, что почти никогда не бывает единства по такому базовому вопросу, как оптимум текущей стоимости национальной денежной единицы, так еще почти всегда возникают такие производные вопросы, как курс и конкурентоспособность, курс и сравнительная структура внутренних и мировых цен, целесообразность использования валютных ограничений.

На наш взгляд, тот принцип, что конвертируемость – это единый обменный курс плюс отмена валютных ограничений – не очень-то и верен. Дело в том, что ограничения – это почти всегда не причина, а только объективное следствие слабости национальной валюты; между тем, достигнутая на основе отмены этих ограничений свободная обратимость чаще всего превращается в экономическую мину «замедленного действия». Кстати, даже такой полезный инструмент, как экспортные пошлины на вывоз сырья, при желании также можно считать разновидностью валютных ограничений.

Ко всему этому следует добавить, что все недавние и текущие проблемы экономик США и еврозоны также почти полностью лежат в сфере курсовой политики. В частности, при рождении единой европейской валюты высокие курсовые стандарты германской марки в долгосрочной перспективе оказались неподъемны для более слабых экономик Греции и некоторых других государств еврозоны.

Весь мировой опыт свидетельствует, что необоснованная отмена валютных ограничений, тренд на выравнивание структуры внутренних цен с мировыми и искусственное завышение курса национальной валюты почти всегда и везде ведут не к повышению ее международного статуса и экономическому процветанию, а к долговому кризису и обвальной девальвации. Исключений не бывает. Аргентина в 2001 году, Россия в 1998-м и 2008-м, США в 2007-м и еврозона в 2012-м – все это кризисные следствия одной первопричины – необоснованного усиления национальных валют.

Причем несущественно, что это неадекватное укрепление случилось за 10–15 лет до начала острой фазы кризиса, как в случае с США, а российский кризис 2008 года не очень похож на нынешний греческий обвал. Внешние проявления могут быть различны, но в их основе – концептуальная переоценка позитивной значимости курсового фактора в достижении макроэкономической стабильности. Пожалуй, единственное исключение из правил – Китай, руководствующийся в курсовой политике исключительно рациональными соображениями.

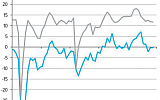

Вряд ли нужно говорить о том, что достаточно «тяжелый» рубль образца 2012 года также содержит потенциальную угрозу дестабилизации платежного баланса и новой девальвации, как это произошло в недалеком прошлом. К сожалению, такие аналогии вполне уместны. В конце 2011 года рубль достиг таких же курсовых пропорций, как и накануне кризисов 1998 и 2008 годов.

Но дальше речь пойдет принципиально о другом. Что же позволяет уверенно судить о сравнительной стоимости данной валюты в любой момент времени? Какие критерии позволяют называть рубль переоцененным или, напротив, недооцененным? Что вообще определяет силу национальной валюты и от чего она зависит? Попробуем придать этим достаточно субъективным и оценочным до сих пор категориям реальное содержание.

Причем анализ показал, что делать это нужно в системе базовых экономических координат – таких, как национальная конкурентоспособность, эквивалентность внешнего обмена, оптимальность национальных макроэкономических пропорций. К такому выводу подталкивает факторный анализ места и значения курсового фактора в экономическом развитии.

В ходе рассуждений мы пришли к следующим четырем определяющим выводам.

1. Курс паритета покупательной способности (ППС) может лежать только в основе сопоставления стоимости национальных валют экономик, равных по уровню конкурентоспособности. Если же сопоставляются валюты двух различных по конкурентоспособности экономик, то эквивалентный курс их обмена смещается от ППС в сторону снижения для валюты более слабой экономики. Фактическим движителем этого смещения является уровень спроса на данную валюту. Чем ниже спрос, тем больше снижение курса эквивалентного обмена от ППС. Назовем этот более низкий курс эквивалентного обмена «паритетом конкурентоспособности».

2. Фактический курс слабой валюты, устанавливаемый на валютном рынке, при прочих равных условиях стремится к курсу паритета конкурентоспособности, который для более слабой экономики является полностью равновесным курсом эквивалентного внешнеторгового обмена. При таком курсе достигается стоимостной баланс импорта и экспорта, поддерживается оптимальная структура внутренних цен, обеспечиваются необходимые уровни защиты внутреннего рынка и экономической безопасности. Относительно низкий обменный курс – прямое следствие низкой конкурентоспособности, но он позволяет переходной экономике нормально функционировать и сохранять (в том числе за счет экспортных пошлин) низкие внутренние цены на затратообразующие виды сырья. Хотя при этом неизбежен определенный уровень инфляции на уровне 4–5% в год. Такая индуцируемая извне инфляция – непременный атрибут недостаточно эффективной переходной экономики.

3. Фактический курс (паритет конкурентоспособности) и паритет покупательной способности у экономик разного уровня конкурентоспособности могут различаться в 1,5–4 раза. Например, ППС рубля к доллару по расчетам составляет 18–19 руб. за доллар, а курс паритета конкурентоспособности рубля должен быть на уровне 42 руб. за доллар – то есть ниже ППС более чем в два раза. Сегодня мы имеем фактический курс рубля на уровне 30 руб. за доллар за счет высоких мировых цен на нефть, отличных от номинала на 30–40%. Но это конъюнктурный фактор, не способный быть основой курсовой политики. В соответствии с так называемым индексом БигМака стоимость рубля также должна составлять 19 руб./долл., но курс БигМака является не чем иным, как ППС рубля. И это вовсе не означает, что Россия должна использовать во внешнеэкономических расчетах курс ППС, а не значительно более «правильный» для нее и низкий курс паритета конкурентоспособности.

4. Сблизить курс паритета конкурентоспособности (фактический курс валюты) и ППС принудительно или за счет случайно возросшего профита торгового баланса – невозможно. Сравнительная сила любой валюты всегда должна соответствовать реальной конкурентоспособности национальной экономики. Искусственное сближение фактического курса с курсом ППС (крайним случаем чего является, как известно, политика currency board) ведет к резкому ухудшению условий функционирования национальной экономики. Инфляция, может быть, в ней и снижается, но остальные экономические параметры резко ухудшаются, а в результате – финансовый кризис и неизбежная девальвация. Это доказывается историей всех серьезных мировых валютно-финансовых кризисов, включая кризис 2007–2008 годов.

Такой усложненный на первый взгляд подход к природе валютного курса предоставляет немалые возможности. Прежде всего можно дать определение термину «сила национальной валюты». Любая валюта тем сильнее, чем меньше у нее разность между фактическим курсом (паритетом конкурентоспособности) и ППС. Данная разность – точный индикатор сравнительной силы данной валюты. Чем больше разность, тем слабее валюта. Для рубля, как уже сказано, разность эта составляет существенную величину в 100–120%. У так называемых свободно конвертируемых валют она приближается к нулю. Их фактический курс в долгосрочной перспективе равен ППС. Соответственно у таких экономик отсутствуют и курсовые предпосылки развития внутренней инфляции, но это только следствие их высокой конкурентоспособности.

Предлагаемая схема позволяет оценивать состояние любой валюты в данный момент. Если, например, говорят, что фактический курс рубля занижен, то важно понять, относительно чего идет сравнение. Если относительно ППС, как сказано, в 18–19 руб. за доллар, то фактический курс рубля почти всегда занижен, а если относительно паритета конкурентоспособности – 42 руб. за доллар, то рубль, напротив, всегда переоценен. Мнение, что рубль переоценен, высказывают иногда и зарубежные эксперты (в частности, Марк Мебиус), но при этом не указывается, какова методика оценки стоимости. Полагаем, что в основе подобных оценок должно лежать как раз сопоставление фактического курса с курсом паритета конкурентоспособности.

Поскольку информация о фактических курсах валют и их ППС всегда имеется, то легко оценить реальное состояние данной валюты, сопоставив соотношение ее фактического курса и ППС с местом данной экономики в мировой табели конкурентоспособности. Чем ниже это место, тем больше должна быть вилка между фактическим курсом и ППС.

Вероятно, также понятно, что достижение свободной конвертируемости национальной валюты – это не вопрос снятия административных барьеров в ее использовании, отмены валютных ограничений, присоединения к Уставу МВФ и т.д., а вопрос повышения конкурентоспособности экономики, увеличения спроса на данную валюту. Если мы говорим, что разность между фактическим (рыночным) курсом и ППС данной валюты сократилась на 20%, то это означает только, что были предприняты меры по повышению конкурентоспособности национальной экономики, позволяющие сделать ее валюту на 20% сильнее.

Рубль также будет свободно конвертируемым только тогда, когда его фактический курс естественным образом приблизится к ППС, что возможно только при повышении конкурентоспособности отечественной экономики, увеличении объемов национального экспорта готовой продукции. Рубль может стать мировой валютой, когда инфляция в России опустится до 2–3% в год, доля продукции высокой обработки в экспорте возрастет до 30%, а ВВП на душу населения превысит 25 тыс. долл.

Эти закономерности касаются не только развивающихся, но и развитых стран. В конце XX века США целенаправленно проводили политику сильного доллара и жили, по сути, в долг у всего мира, накапливая дефицит торгового баланса и внешний долг. Но можно с уверенностью утверждать, что нынешняя политика слабого доллара – по сути дела, его девальвация – является не чем иным, как запоздалой расплатой за те годы жизни в долг. Снижение процентных ставок, которое ФРС осуществила несколько лет назад, вызвало быстрый рост объемов ненадежного ипотечного кредитования, ставшего причиной дестабилизации мировых финансовых рынков. В отличие от России и Аргентины финансовый кризис настиг США через 20 лет после возникновения его реальных причин.

Причины большого внешнего долга и неудовлетворительного состояния финансов отдельных стран, входящих в еврозону, также, на наш взгляд, кроются в избыточной силе единой европейской валюты, базирующейся на немецкой марке и к тому же сильно укрепившейся за последние годы. В зону евро входят страны с различным уровнем конкурентоспособности, а единый рыночный курс евро к другим ведущим мировым валютам ориентирован на наиболее сильные из них. Это ведет к накоплению серьезных проблем у более слабых экономик.

При всем сказанном возникает вопрос: каким должен быть курс национальной валюты, если профицит ее платежного баланса растет в силу каких-то конъюнктурных причин, например, увеличения стоимости национального экспорта? Полностью игнорировать этот фактор нельзя. Повышательное давление на курс такой национальной валюты увеличивается, возникают предпосылки ее укрепления, соблазн раз и навсегда покончить с инфляцией. Если этому не противиться, рыночный курс такой валюты способен укрепиться до значения, отличающегося от ППС всего на 10–15%.

С нашей точки зрения, выход из ситуации – в поддержании оптимального курса национальной валюты в диапазоне между складывающимся фактическим курсом (достаточно высоким) и паритетом конкурентоспособности (достаточно низким) на основе расширенных интервенций национального центрального банка и роста объема национальных золотовалютных резервов. Заодно решается проблема пополнения денежной ликвидности и экономического роста. Например, для рубля это оптимальное значение курса по состоянию на май 2012 года составляет 36–37 руб./долл. при паритете конкурентоспособности в 42 руб. за доллар и фактическом рыночном курсе в 30 руб. за доллар. Оптимальный курс – это курс, при котором достигаются приемлемые темпы роста, но минимизируется вероятность возникновения серьезных кризисных явлений, обеспечивается экономическая безопасность.

По нашей оценке, при стоимости нефти Brent в 85–90 долл. за баррель обменный курс рубля по отношению к ведущим мировым валютам будет снижаться. К 2013 году курс рубля к доллару может составить 36 руб. за доллар, к евро – 45–46 руб. При стоимости нефти около 105 долл. курс рубля останется близок к 33 руб. за доллар. Все это при условии надлежащей экономии Банком России валютных резервов.