Спрос россиян на жилищные кредиты продолжает расти.

Фото Интерпресс/PhotoXPress.ru

Спрос россиян на жилищные кредиты продолжает расти.

Фото Интерпресс/PhotoXPress.ru

После нескольких лет падения доходов населения чиновники наконец заметили этот негативный фактор. «Бездумное» наращивание ипотеки плохо для экономики, говорит глава Центробанка Эльвира Набиуллина. Рост кредитования, по мнению чиновников, должен увеличиваться вместе с доходами, в противном случае мы получим лишь рост долговой нагрузки на население. Однако уровень закредитованности российских семей продолжает увеличиваться.

«Мы не считаем, что ипотеку надо наращивать «бездумно». Мы видим примеры многих стран, когда были ипотечные кризисы, которые в конечном счете выражались в финансовых кризисах и кризисах реального сектора экономики», – сказала Эльвира Набиуллина в четверг в Госдуме.

По ее мнению, куда важнее, что ипотека росла устойчиво, не создавая рисков. «Мы считаем, что ценовая стабильность и низкая инфляция дают все основания ставкам по ипотеке снижаться. Мы это видели в прошлом году, ставки снизились до исторических уровней. Спрос на ипотеку возрос», – заметила она.

Действительно, до недавнего времени ипотечное кредитование демонстрировало рекордные темпы роста. В 2018 году этот сегмент вырос более чем на 23%. Всего за прошлый год было выдано ипотечных кредитов на 3 трлн руб., что в 1,5 раза больше, чем годом ранее. Тенденция продолжилась и в этом году. Так, на 1 марта годовой прирост ипотечного кредитования составил 25,4%, потребительского кредитования – 23,7%. Совокупный ипотечный портфель банков на начало 2019 года достиг почти 6,4 трлн руб., увеличившись за 2018 год на 23,5%. При этом средневзвешенная ставка по ипотечным кредитам в рублях на начало года составила 9,56% годовых.

Опасения чиновников вызывает не только жилищное кредитование, но и потребительское. «Если посмотреть прошлый год, у нас больше всего портфель в банковском кредите вырос в потребительском кредитовании. 1,5 трлн руб. – это 1,5% ВВП дополнительного спроса – было создано потребительским кредитованием», – замечал глава Минэкономразвития Максим Орешкин.

В ЦБ не исключали возможности принятия мер по сдерживанию высоких темпов роста потребкредитования. «Нужно посмотреть динамику, и если динамика будет продолжаться в таком ускоренном темпе, то – да (могут быть приняты меры по охлаждению. – «НГ»)», – говорила первый зампред ЦБ Ксения Юдаева.

Рост кредитования, по мнению чиновников, должен быть связан не только с низкими ставками, но и с уровнем жизни населения. «Доходы населения (также) должны расти. Если доходы не будут расти, а будут увеличиваться долги по ипотеке, это будет увеличивать только долговую нагрузку на население», – замечает глава ЦБ. «Поэтому базовый фактор – рост доходов населения и контроль за сдержанной динамикой цены жилья», – подчеркивает она.

Доходы населения снижаются с 2014 года, и перелома этой тенденции не видно.

Продолжающееся снижение доходов населения можно увидеть и по другим показателям. К примеру, экономисты РАНХиГС также фиксируют снижение уровня доступности жилья для населения. Такой расчет они приводят в своем мониторинге социально-экономического положения и самочувствия населения. Исследователи отмечают, что уровень доступности жилья они измеряют по соотношению совокупного годового дохода семьи из трех человек со стоимостью квартиры площадью 54 кв. м. «Он показывает, сколько лет среднестатистическая семья из трех человек должна копить на покупку жилья в своем регионе, полностью сберегая свой доход», – объясняют авторы мониторинга.

В результате оказывается, что за период с 2009 по 2017 год покупка вторичного жилья стала в два раза доступнее. Чего нельзя сказать о новостройках. В этом сегменте последние годы наблюдается тенденция к снижению доступности. Если в 2016 году срок накопления доходов на новостройку для семьи из трех человек составлял 2,6 года, то к 2018 году он увеличился до 2,8 года. При этом в отдельных регионах срок накопления на покупку квартиры оказывается в разы выше, чем в среднем по стране, отмечают исследователи.

В целом можно говорить об ухудшении социального самочувствия населения, продолжают в РАНХиГС. К примеру, за последний год исследователи зафиксировали снижение численности населения, разделяющего мнение о наступившей в стране стабилизации. Как следует из результатов опроса экспертов, сегодня 48% населения полагают, что положение в стране за последний год не изменилось. Год назад такого мнения придерживалось свыше 53% россиян. Об ухудшении ситуации, напротив, сообщает треть респондентов, тогда как год назад таких пессимистов насчитывалось около 29%, рассказывают эксперты.

Собственное материальное положение россиян за последний год также претерпело незначительные изменения. Экономическое положение 60% домохозяйств, по их собственной оценке, не изменилось за последний год, рассказывают в РАНХиГС. При этом у каждого четвертого домохозяйство ухудшилось. Об улучшении же говорит лишь 12% респондентов.

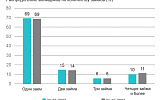

«На субъективную оценку материального положения домохозяйств оказывает влияние имеющийся у них запас прочности», – считают эксперты. «Сопоставление же сберегательной и кредитной форм финансового поведения показывает, что доля держателей существенного объема сбережений почти вчетверо уступает части населения, обратившейся к заемным средствам», – делают вывод авторы мониторинга.

По мнению экспертов «НГ», опасения чиновников, связанные с возможным надуванием кредитного пузыря, вполне оправданы. «Доля ипотечного кредитования в общем объеме ВВП страны достаточно высока. И если речь идет о кредитах высокого качества, проблем с обслуживанием которых не будет, это одно. Но когда кредиты берутся без должной оценки возможности заемщика своевременно обслуживать кредит, это грозит схлопыванием такого пузыря с весьма неприятными для экономики последствиями», – говорит аналитик компании «Финам» Алексей Коренев.

Очевидно, что глава ЦБ видит риски в попытках правительства разогреть ипотечный рынок в условиях, когда население, благосостояние которого снижается, а уровень закредитованности растет, существенные риски, полагает управляющий партнер Экспертной группы Veta Илья Жарский. «И эти риски не выглядят надуманно. К концу первого квартала этого года долг россиян по ипотечным займам вырос до 6,5 трлн руб., что на четверть больше показателей 2018 года. Притом что долговая нагрузка растет, а доходы падают, риски невозврата растут с каждым годом», – не исключает он.

Здесь палка о двух концах, продолжает доцент Российского экономического университета им. Плеханова Татьяна Белянчикова. «С одной стороны, для недопущения роста социальной напряженности необходимо обеспечить население жильем на приемлемых финансовых условиях. С другой – если объем ипотечного кредитования будет расти при отсутствии роста доходов, это может привести к неплатежам и банкротствам физлиц», – отмечает она.

Рост закредитованности населения в итоге может оказать негативное влияние на общее экономическое положение страны, считает гендиректор «Иволга Капитал» Андрей Хохрин. «Реальные доходы населения снижаются, из-за этого возникает вполне логичный вопрос о том, каким образом все заемщики будут возвращать средства в свои кредитные организации. Вероятная невозможность погашения кредитов может достаточно сильно ударить как по банковской системе, так и по населению. Такое состояние экономики нельзя назвать «здоровым», – сетует он.Тем не менее, показатели банковского рынка пока что далеки от признаков перегрева, успокаивает портфельный менеджер «Открытие Брокер» Тимур Нигматуллин. «По данным ЦБ, сейчас долговая нагрузка населения (часть дохода заемщиков, идущая на выплату процентов и погашение тела долга в % от ВВП) заметно снизилась. Сейчас она составляет 4,9% против пиковых 5,6% в середине 2014 года, то есть фактически до кризиса», – сообщает он.

За дискуссиями в Госдуме следили и авторы общественно-политических Telegram-каналов. «Когда Набиуллина говорит, что микрокредитование как институт запрещать не надо, подтекст здесь вполне очевиден: сегодня запретили – завтра весь этот никуда не девшийся спрос мгновенно ушел в тень со всеми понятными последствиями, и лекарство оказалось еще хуже болезни, – отмечает«Адекват». – Вот подумать о госмонополии на микрокредитование и страшных карах за ее нарушение – да, смысл точно есть, при условии, что будет выстроена сеть, территориально доступная каждому».

комментарии(0)